piše: Hrvoje Serdarušić, ekonomski analitičar, Serdarusic.com

Gdje je nestao novac? Mnogi su me to pitali u posljednje vrijeme. Odgovorio sam da se radi o pitanju vrijednosti koja je nestala. I to pitanje je vrlo aktualno, osobito nakon što su središnje banke gotovo svih država svijeta stavile na raspolaganje sav svoj arsenal svima kojima je to potrebno. „What ever it takes“, glasni je uzvik čelnika Feda i američkog Treasurya, kojeg su preuzeli gotovo svi čelnici sličnih ključnih institucija. Njime se želi reći da će se učiniti sve štogod treba.

Naslovnica jednog od posljednjih brojeva The Economista „The Great Divide“, poigrava se upravo riječima naslova knjige nobelovca J. Stieglitza – govori o tome kako se stvarna ekonomija (Main Street) nalazi u stanju depresije, dok se financijsko tržište (Wall Street) nalazi u strelovitom usponu.

Što god treba: Veliko smrzavanje

Poznato je da je FED odlučio u svoj program spašavanja uvrstiti i Main Street (“The Main Street Lending Program”, http://serdarusic.com/ebitdar-i-eva-prije-ebitda/), gdje otkupljuje kredite koje poslovne banke daju malim i srednjim poduzećima, i to između 85% ili 95% svakog kredita. Cilj tih 5-15 postotnih poena je spriječiti moralni hazard kroz eventualno neodgovorno kreditiranje banaka. Time se zadržava protok kredita malim i srednjim poduzećima, kako banke ne bi bile ‘stisnute’.

Bloomberg prenosi kako američke banke imaju praktički zamrznut dug u svojim bilancama od ožujka. Naime, banke su obustavile naplatu duga svima koji su to tražili, a FED trenutno ne pita je li to zaista i bilo potrebno. Očito je da se FED nije zamarao da mikroskopski izmjeri pravičnost postupanja jer je bio zabrinutiji kaskadnim učinkom prsnute kapsule sistemskog rizika.

U Hrvatskoj su baš ti najmanji poduzetnici najviše ugroženi jer su vlastite likvidnosne rezerve nestale, a bankarsko-agencijske su trenutno obustavljene ili sporo procesuirane. Čini mi se da je od predloženih pristupa najbolji onaj kojeg je predložio Andrej Grubišić (http://serdarusic.com/nove-vladine-mjere-za-gospodarstvo/).

Što god treba: Gdje je nestao novac?

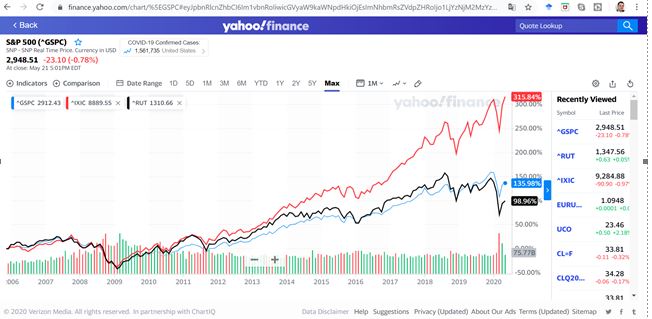

Pogledajmo burzovne indekse i ispitajmo prethodno iznesenu tvrdnju The Economista: Rusell 2000, Nasdaq Composite i S&P500.

Russell 2000, burzovni indeks sastavljen od kompanija s malom kapitalizacijom, neki smatraju i predstavnikom Main Streeta. U prijevodu, predstavlja male i neovisne tvrtke, za razliku od Wall Streeta i velikih korporacija. Nasdaq Composite indeks uglavnom predstavlja tehnološke kompanije. S&P500 je presjek kompanija koje čine oko 2/3 američkog BDP-a i kojim dominiraju kompanije s velikom kapitalizacijom.

U odnosu na drugu dekadu veljače, u kojoj su sva tri indeksa imale povijesni maksimum, Nasdaq je u padu za 5%, S&P500 u padu za 13%, dok Russell zaostaje 21% (zaključno s 21. svibnja). Ako pak usmjerimo pogled u odnosu na kraj 2019., onda je Nasdaq u plusu za 3%, S&P500 je na pristojnih -9%, a Russel ima zaostatak od 19%.

Prethodne brojke mogu zavarati. Bilo bi pošteno istaknuti da je Russell najviše od ova tri indeksa narastao. Dakle, Russell +36%, Nasdaq +35%, S&P500 +32% rasta u odnosu na potresenu vrijednost iz ožujka.

Može se zaključiti da se rast koji se dogodio nakon potresnog slobodnog pada koji staje koincidentno sa zagrebačkim potresom, do ovog trenutka upogonjen enormnom likvidnosti prelio u rast financijske imovine, Main i Wall Streeta. Ono što brine ekonomiste je rast broja nezaposlenih te najava daljnjih loših trendova uslijed poremećene potražnje koja se neće jednostavno nadoknaditi sadašnjim ublažavanjem prethodnih restrikcija. Trendovi su negativni i zbog činjenice da su dobavni lanci prekinuti, pogotovo u proizvodnji, gdje se mora planirati unaprijed po nekoliko mjeseci ili godina.

Velika i Veća recesija: Zasad ne i za tehnološki sektor

Povijesni grafovi ipak pokazuju kako je Russell u zadnje dvije godine počeo posustajati te je izgubio prednost koju je stvorio u odnosu na S&P500 na početku prošle krize, koju se sada naziva „The Great Recession“. Ovu se krenulo nazivati „The Greater Recession“, samo bi ipak trebalo pričekati kraj utakmice za potpunije zaključke.

Stvarna ekonomija se nalazi u stanju depresije, a financijsko tržište u strelovitom usponu

Ono što je razvidno iz grafova i podataka o kretanjima jest da Nasdaq, kao i S&P 500 indeksom dominiraju FAANG/MAAN kompanije (skraćenice za Facebook, Apple, Amazon, Netflix, Google, ali i Microsoft te Netflix). Riječ je o tehnološkim kompanijama koje daju najveća očekivanja budućih ekonomskih koristi. I to ne samo u obliku dividendi, nego u obliku kapitalne aprecijacije. I to za razliku od Main Streeta, kojim se prolama zadah depresije.

Facebook je nakon otvaranja servisa „Shops“ za mreže Facebook i Instagram došao na povijesni maksimum, a Amazon je također postigao povijesni maksimum zbog povećanih očekivanja budućeg rasta online prodaje.