Piše: Marijana Matković, novinarka-urednica i voditeljica ciklusa tekstova i emisija koje poslovni FM priprema i provodi o mirovinskom sustavu

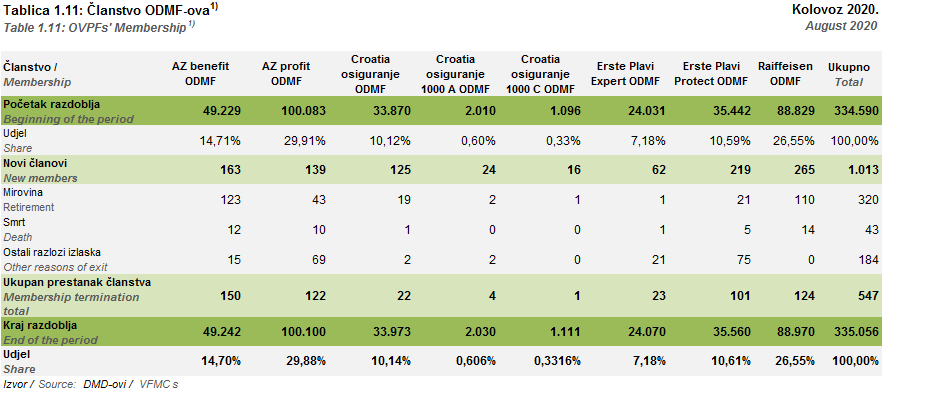

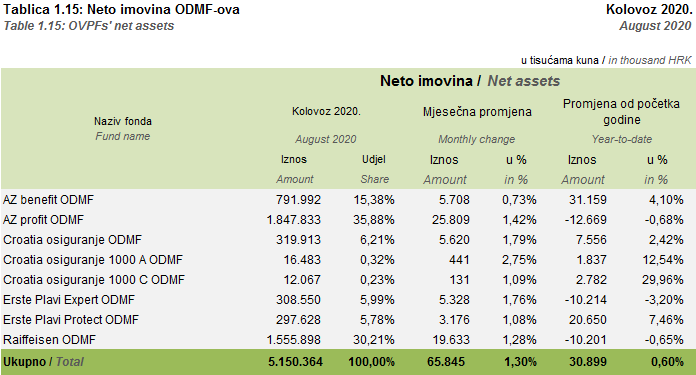

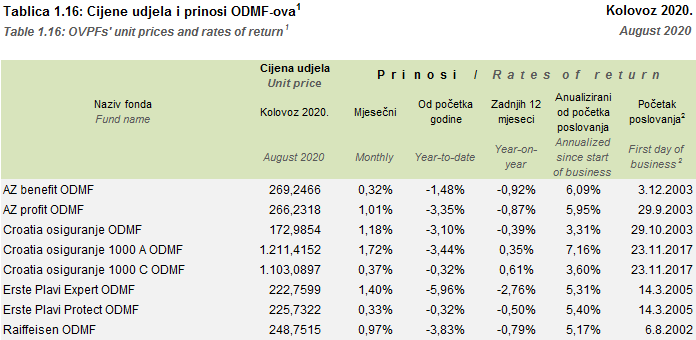

Štedni račun za mirovinu u nekom od otvorenih i zatvorenih mirovinskih fondova u trećem stupu ima oko 370.000 građana, a ukupna imovina 8 otvorenih i 20 zatvorenih fondova krajem kolovoza ove godine dosegnula je 6,5 milijardi kuna. Prosječan godišnji prinos u otvorenim dobrovoljnim mirovinskim fondovima od početka ulaganja fondova kreće se između 3 i 7 posto, dok je kod fondova koji posluju od početaka reforme taj prosjek između 5 i 7 posto, kažu naši sugovornici u dobrovoljnim mirovinskim fondovima.

Taj poticaj, koji traje od početka štednje (jedino smo nekada imali pravo na 25 posto, danas 15) i zapravo je vrlo važan argument za ulazak u taj sustav. Krajnje pojednostavljeno: Svatko tko tijekom godine uplati do 5000 kuna, u idućoj godini na račun dobiva do 750 kuna poticaja od države. Ako uplaćujete manje, iskoristit ćete tek dio poticaja, a ako uplaćujete više, granica poticaja ostaje 750 kuna. No, svi koji mogu uplaćivati više time utječu na to da im i mirovina jednog dana bude viša.

Na žalost, još je uvijek relativno malo ljudi koji prepoznaju prednosti tog oblika štednje. Naime, uzmemo li u obzir da u HZMO-u imamo oko 1,5 milijun osiguranika, a da u dobrovoljnim fondovima štedi tek 370.000 njih, to je i više nego premalo. Pogotovo kad se u računicu uključe podaci o visinama mirovina iz prvog stupa, kao i činjenica da tek u zadnje vrijeme počinje rasti broj umirovljenika kojima se drugi stup isplatio.

No, treći stup postaje posebno zanimljiv kad uzmemo u obzir da je oko 67 posto plaća isplaćenih u 2019. godini bilo manje od državnog prosjeka. Prema podacima DZS-a za 2019., prosječna bruto plaća za 2019. iznosila je oko 8770 kuna, što daje neto iznos od približno 6150 kuna. Prosječna uplata u obvezni mirovinski fond na temelju te plaće kreće se oko 430 kuna mjesečno, no te su uplate za 67 posto osiguranika manje. U slučaju onih koji primaju minimalnu plaću, ili tek malo iznad nje, kreću se oko 200 kuna. Tako drugi stup za veliki broj budućih umirovljenika može biti značajan jamac sigurnosti isplate mirovine, ali je teško očekivati da će im donijeti i značajno povećanje prosjeka mirovine u odnosu na današnje iznose, pogotovo umirovljenicima koji ne budu imali puni mirovinski radni staž. S obzirom na činjenicu da je sve više onih koji rade temeljem ugovora na određeno, ili ugovora o djelu, na projektima, ili tako da odrade nekoliko mjeseci, pa su potom nekoliko bez posla, top će jednog dana predstavljati značajan manjak u prvom i drugom stupu generacijske solidarnosti.

– Zbog toga treba razmišljati o trećem stupu te voditi računa o tome da u dane kad imamo i možemo izdvojiti barem malo, to i učinimo, kako bismo jednog dana imali dodatni izvor prihoda, ističe Predrag Bejaković, savjetnik sa Instituta za javne financije. Slaže se s tim i Tomislav Ridzak, član Upravnog vijeća Hanfe, koji ističe kako se taj oblik štednje posebno isplati mladima, koji – uz relativno male iznose izdvajanja i bez obaveza da to bude baš svaki mjesec u isti dan – na dugo rok mogu uštedjeti značajna sredstva. On ističe kako je pritom, kad govorimo o trećem stupu, jako važno naglašavati to da država potiče taj oblik štednje s 15 posto, na sve iznose do 5000 kuna godišnje. To znači da svatko tko u fond uplati 1000 kuna, dakle samo 80-ak kuna mjesečno, može računati da će mu država ‘dodati’ još 150 kuna, ili gotovo – dvije mjesečne uplate.

Optimalna uplata da se u potpunosti iskoriste državni poticaji iznosila bi 417 kuna mjesečno, no u trećem stupu možete uplaćivati kad god i koliko god želite: Tako da započnete s višim iznosima, pa ih smanjite ili prekinete uplate zbog drugih prioriteta, pa onda nastavite i pojačate štednju kad i kako vam odgovara. Ne postoji nikakva obveza, niti prisila za člana fonda, osim one koju sam mora imati na umu: Da štedi za svoju mirovinu, kaže Marta Meštrov, direktorica prodaje i marketinga u Erste plavi mirovinskim fondovima.

Evo što kažu brojke:

– Uz optimalnu uplatu od 5000 kuna godišnje, na koje ćete dobiti 750 kuna poticaja, za 10 godina uz prinos od 3 posto uštedjet ćete oko 67.000 kuna. Uz prosječan prinos od 5 posto i sve druge parametre nepromijenjene, štednja raste na 75.000 kuna. No, ako to sve prevedemo na razdoblje ulaganja od 30 godina, uz prosječan godišnji prinos od 3 posto, osiguranik bi na kraju štednje mogao imati oko 270.000 kuna. Uz 5 posto prinosa, dolazimo skoro do 400.000 kuna – pri čemu svatko sam može procijeniti što mu takav iznos može značiti, uz mirovinu iz prvog i drugog stupa, kaže Slaven Bošnjak, član Uprave AZ mirovinskog društva koje upravlja i dobrovoljnim fondovima.

Radojka Hainski, predsjednica Uprave društva Croatia osiguranje, koje upravlja dobrovoljnim mirovinskim fondovima, dodaje kako je zato iznimno važno naglasiti da je najvažnije početi sa štednjom što ranije, već od prve plaće, jer se i s manjim iznosima može doći do dobrog rezultata.

– Rekla bih da moramo doći i do toga da i poslodavci u tome preuzmu određenu ulogu. Naime, upravo je poslodavac taj koji može potaknuti tog mladog čovjeka na takvu štednju dodatnim uplatama i time mu dugoročno napraviti dobro. To je jako važan moment. Na primjer, ako osoba sama štedi po 300 kuna mjesečno i poslodavac mu na to daje 25 posto, ili 75 kuna mjesečno, time je značajno pomogao njegovu štednju. Ako netko 20 godina štedi tako po 300 kuna, poslodavac dodaje 25 posto, država još 15 posto poticaja, taj čovjek na kraju može imati mirovinu koja je i do 46 posto veća u odnosu na ono što je sam uplatio – ističe sugovornica. I to čak i uz to da realni prinos fonda u kojem štedi bude i nula, odnosno da ga nema, naglašava. Za poslodavce, posebno obrtnike i male poduzetnike, ovo je vrlo zanimljiv način da nagrade svoje radnike, jer su sve uplate dobrovoljne mirovinske štednje do 6000 kuna godišnje, odnosno do 500 kuna mjesečno, porezno priznati trošak. Dakle, ako uplaćujete 500 kuna mirovinske štednje za račun radnika, on će zaista dobiti toliko. Ako taj iznos isplatite kroz povećanje plaće, on će na ruke dobiti oko 350 kuna.

– Prosječna dob novog člana u našem fondu je 40 godina, što je dobar prosjek, no čini ga i puno osiguranika koji su bliže 50-ima, ili imaju i više od 50 godina – ističe članica Uprave Raiffieisen mirovinskog društva Eva Horvat. Dodaje kako je ovaj oblik štednje isplativ čak i ako imate samo 5 godina do kraja štednje, jer možete iskoristiti državne poticaje. No, ako, na primjer, osoba od 25 godina odluči ugovoriti štednju na rok od 30 godina i uplaćuje već i 200 kuna mjesečno, u tom će periodu uplatiti 72.000 kuna. Na to će dobiti 10.800 kuna državnih poticajnih sredstava, uz pretpostavku da poticaji ostanu 15 posto, a na kraju tog razdoblja u fondu bi, uz relativno konzervativan prinos od tri posto, mogla imati oko 133.000 kuna. Uzmemo li u obzir da se ta mirovina planira kao dodatni prihod, uz prvi i drugi stup, riječ je zasigurno o zanimljivom iznosu.

– S druge strane, osoba koja namjerava štedjeti samo 5 godina, čak i uz 700 kuna mjesečno, u tih 5 godina uplatit će 42.000, a uz iste uvjete štednje na kraju će imati 49.000 kuna na računu. Poticaji za samo pet godina štednje u ovom slučaju iznose tek 3750 kuna – kaže Eva Horvat. Dakle, ako započnete relativno kasno, rezultati neće biti tako dobri čak i uz jako visoka mjesečna izdvajanja.

– Zato je dobro i pametno započeti sa štednjom što prije, jer tako možemo započeti i s manjim iznosima, dodaje.

Uz prednosti tog oblika štednje koje smo već nabrojali – poticaje i slobodu izbora kad i koliko ćete uplatiti – svakako je dobro znati i činjenicu da isplatu možemo koristiti već sa 55 godina. Do 30 posto sredstava moguće je podići odjednom, dok ostatak mora biti isplaćen najkraće kroz 5 godina. To, dakle, mogu biti sredstva koja će nam pomoći da se pripremimo za mirovinu – primjerice otplatimo kredit do kraja, zamijenimo stari automobil novijim, pripremimo se za preseljenje u manji stan i slično – kaže Ridzak, dok Biserka Žalac, članica Uprave Raiffeissen mirovinskog osiguravajućeg društva, jedinog koje zasad isplaćuje mirovine iz drugog i trećeg stupa kaže da je dobro dvaput razmisliti.

– Na žalost, većina ljudi koji su štedjeli i trećem stupu štedjeli su relativno kratko i odlučuju se za relativno kratke isplate, što nije dobro, uzmemo li u obzir da je riječ o štednji za mirovinu. Bilo bi mudro razmisliti o tome koliko nam taj novac može biti koristan kad dođemo do starije dobi koja nosi dodatne potrebe, zbog bolesti, potrebe za tuđom njegom i pomoći i slično i ako vam sredstva doista nisu neophodna, ostaviti isplatu za tu namjenu – ističe.

Dobrovoljni mirovinski fondovi 2019. godine ostvarili su rekordne prinose od početka poslovanja, no početak 2020. i pandemija korona virusa donijeli su minus. Taj minus u međuvremenu se počeo smanjivati, no još nisu došli na razinu vrijednosti imovine s kraja 2019. godine.

– Kad se stvari stave u dugoročni kontekst, tu već možemo pričati o dobrim povratima fondova, na temelju prinosa koje smo spomenuli – kaže Slaven Bošnjak.

Radojka Hainski, predsjednica Uprave Croatia osiguranje društva koje upravlja dobrovoljnim fondovima dodaje kako sva društva imaju i različite fondove s različitim konceptom ulaganja, pa 3,3 i 7,16 posto, što kad se odbije oko 2 posto inflacije u promatranom razdoblju daje realni prinos između 1,3 i 4,16 posto. Osim toga, osiguranici u trećem stupu imaju dovoljno ‘prostora’ za izbor fondova koji su za njih primjereni s obzirom na rok za štednju koji imaju ispred sebe.

– Za mlade ljude koji će štedjeti 30 ili 40 godina, primjerenije je da budu u fondovima koji su agresivniji, odnosno imaju više dionica koje su volatilnije u cijeni. U tim fondovima ta volatilnost vidi se po tome da vrijednost imovine može i padati, no povijest je pokazala da takvi fondovi u dugom roku nose bolje prosječne prinose, pojašnjava Hainski. Prosječan prinos u takvom fondu nakon 30 ili 40 godina štednje može biti i značajno viši u odnosu na ‘sigurnije’ fondove, pa i time možemo utjecati na visinu mirovine, pojašnjava. S druge strane, oni koji do mirovine imaju manje, trebali bi štedjeti u fondovima koji pretežno ulažu u obveznice, jer su tako sigurniji da će vrijednost imovine biti očuvana.

Projekt Moja mirovina financijski podržava Agencija za elektroničke medije. Moja mirovina: U trećem stupu štedni račun ima oko 370.000 građana #6

Izvor podataka: Hanfa

Objavljeno 16. studenoga 2020. Sva prava pridržana ©poslovniFM