U krizi i padu gospodarskih aktivnosti, kratak je put od likvidnosti do nelikvidnosti i insolventnosti. Zato, razumijevajući i koristeći informacije iz eksternog i internog okruženja, važno je kontinuirano analizirati i predviđati poslovanje iz perspektive likvidnosti, povezanih solventnosti, aktivnosti i zaduženosti, a što će indirektno ukazati na razinu rentabilnosti poslovanja, i potencijale kako je zaštititi ili unaprijediti.

U trećoj godini (2010.) ekonomske krize započete krajem 2007, poslovni prihodi za tada nešto manje od 100 tisuća poslovnih subjekata koji kao obveznici poreza na dobit javno objavljuju financijska izvješća, pali su u odnosu na 2008. za 15 % odnosno 107.1 milijardu kuna (sa 683,8 iz 2008. na 576,7 milijardi kuna u 2010.). EBITDA, kao brzi pokazatelj likvidnosti, pala je gotovo 10 milijardi ili 16 %, s 59,8 na 49,5 milijardi. Par godina kasnije, 2013, u razdoblju najintenzivnije primjene predstečajnih nagodbi, EBITDA je dosegnula najnižu apsolutnu vrijednost, 47,7 milijardi kuna. Promatramo li cijelo razdoblja od 2008. do 2013. EBITDA marža varirala je u rasponu od 8,1 do 9,4 %.

Rast EBITDA koji je uslijedio u trogodišnjem razdoblju 2014. – 2016. (54,3 – 59,0 – 60,7 mlijardi kuna), uz marže nešto veću od 9 % (9,1 % – 9,4 % – 9,4 %), zaustavljen je 2017. slučajem Agrokor (pad EBITDA na 56,8 milijardi kuna i maržu od 8,2 %). U razdoblju 2018. – 2019. uslijedio je snažan rast apsolutne vrijednosti (2018. je iznosila 74,4 milijarde kuna, 2019. 86,1 milijardu kuna), uz marže od 10 i 10,9 %.

U 2020., prvoj kriznoj godini pod utjecajem pandemije, EBITDA se vratila na razine iz 2018., na 74,4 milijarde kuna, uz maržu od 10,2 %. Takav relativno blag pad 2020. – 2019., a imajući u vidu intenzitet krize, indicira da su se poduzeća, neovisno je li to bilo svjesno ili nesvjesno, puno bolje pripremila za krizu, nego što je to bilo ranijoj dugoročnoj krizi. Očito da je „stara“ kriza bila jedna vrsta škole i donijela neke trajne koristi. A to je: štedi se u dobrim vremenima, kada se ima i može; troškovi su iz menadžerske perspektive ulaganja; pri odlukama o trošenjima i ulaganjima pomno se vodi računa o potencijalnim povratima, primjerenim financijskim i ekonomskim efektima, ravnoteži kratkoročnih probitaka i dugoročno održivog stabilnog i sigurnog poslovanja; kredit je dobar drug, ali loš gospodar. I da, kriza je sastavni i neizbježan dio ekonomskog ciklusa.

Za shvaćanje rizika i problema nelikvidnosti i insolventnosti, pomaže i uvid u 13 simptoma i uzroka kriza i propadanja poslovnih subjekata koja su na temelju provedenih istraživanja Slatter i Lovett istaknuli u svojoj knjizi „Kako svaku tvrtku izvući iz krize“. Većina od njih su identificirani kao unutarnji (10), a manjina (3) vanjski uzroci. Navedeni vanjski uzroci (trajne promjene u ponašanju i potencijalima potrošača, rast konkurencije i globalizacija, nepovoljna kretanja cijena uslijed hiperprodukcije) su ocijenjeni izuzetno snažnima, a neki od unutarnjih uzroka odnose se na izostanak razumijevanja i principijelne primjene načela i alata menadžerskog računovodstva koja se odnose na upravljanje s likvidnosti:

- loše upravljanje radnim kapitalom (izostanak planiranja novčanih tokova i upravljanja rizicima, loše organizirani procesi i postupci u prevenciji nenaplativosti, zaštiti i naplati potraživanja)

- visoki troškovi i značajan udio fiksnih troškova (rast troškova sumnjivih i spornih potraživanja, rast troškova na aktivnostima u naplati potraživanja)

- nekontrolirana i pretjerana prodaja (važno je dobro segmentirati tržište, mjeriti i upravljati kreditnim rizicima, i znati kada reći „ne“, kontrolirati rizike primjerenim modelima KPI)

- pogrešne financijske politike (pretjerano zaduživanje, korištenje neprikladnih izvora financiranja, ulaganja s neprimjerenim povratima na uloženo i očekivanim ekonomskim)

- neprikladna financijska kontrola (loše računovodstvene evidencije i računovodstvene politike, nekvalitetan i parcijalan financijski kontroling).

Financijsko restrukturiranje, kao jedan od dva oblika defanzivnog restrukturiranja (drugi je operativno), koncept je kako se poduzeće liječi od nelikvidnosti i prevenira insolventnost. Mora biti brz, cjelovit i kratkog vijeka trajanja. Kratkoročna zbog toga da se ne pretjera i ne postane navika kojom se može ugroziti sposobnost dugoročno održivog, stabilnog i sigurnog poslovanja, a koje se temelji na kontinuiranom strateškom restrukturiranju i razumnim ulaganjima u razvoj kompetencija, kapaciteta, novih proizvoda i usluga, i poslovnih modela.

Teoretski okvir financijskog restrukturiranja definira i opisuje postupke i aktivnosti koje se uobičajeno moraju (brzo) provesti:

- Naplata (smanjenje) potraživanja od kupaca i drugih dužnika

- Prodaja dugotrajne imovine koja se direktno ne koristi za stvaranje aktualnih prihoda

- Pregovori s dobavljačima vjerovnicima (reprogramiranje dugova, djelomični otpisi …)

- Pregovori sa zajmodavcima (refinanciranje, povoljnije zaduživanje glede kamata i ročnosti),

- Smanjenje zaliha (povećanje obrtaja, rješavanje nekurentnih zaliha, …)

- Smanjenje troškova nabave (objedinjavanje narudžbi, udruživanja s drugim kupcima, smanjenje broja dobavljača, povećanje učinkovitosti radnika, …)

- Održavanje postojeće materijalne imovine umjesto investiranja u novu

- Dokapitalizacija (pretvaranje dugova u kapital ili uključivanje novih investitora).

Za provedbu navedenih aktivnosti važno je dobro razumjeti kako je do problema s održavanjem likvidnosti došlo.

Pokazatelji kojima se mjeri likvidnost, a zahvaljujući izumu hrvatskog uma, dvojnom knjigovodstvu Benedikta Kotruljevića, pružaju dobru priliku da onima koji posjeduju adekvatna znanja i vještine za očitavanje njihovih vrijednosti i trendova da pravovremeno predlažu, donose i provode dobre odluke za prevenciju rizika, optimizaciju poslovanja i rezultata. Pri njihovom promatranju važno je upozoriti da ih je uvijek potrebno promatrati u duljim vremenskim razdobljima (npr. 5 godina, kako se podaci iz javno objavljenih financijskih izvještaja objavljuju na većini informacijskih portala).

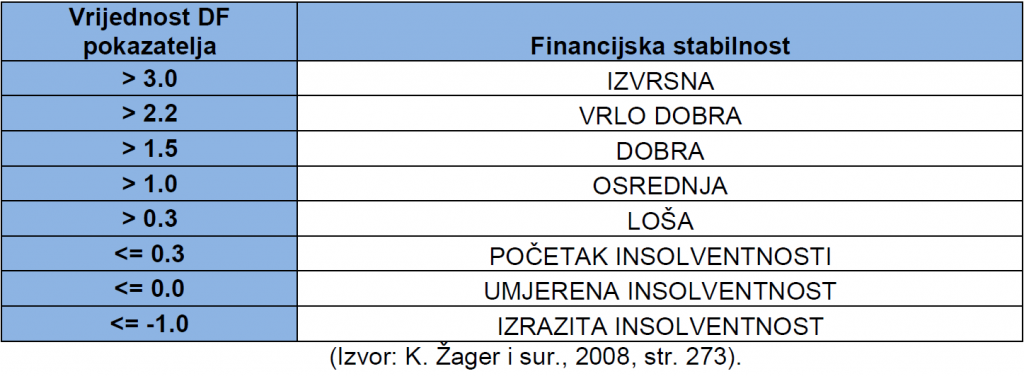

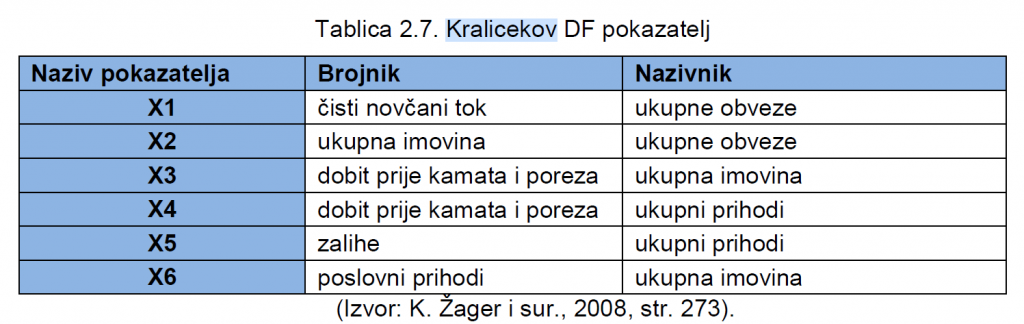

Likvidnost, kao jedno od četiri ključna načela poduzetništva, sposobnost je poslovnog subjekta da podmiruje ugovorene obveze u njihovim punim iznosima i ugovorenim rokovima, i direktno se na razne načine interpretira i mjeri promatranjem odnosa kratkotrajne imovine i kratkoročnih obveza. Neto radni kapital, operativni novčani tijek indirektnom metodom, koeficijenti tekuće, ubrzane i trenutne likvidnosti su pokazatelji koji se najčešće koriste pri analizama javno objavljenih financijskih izvješća za vlastita poduzeća, konkurente, pojedinačne kupce i/ili dobavljače, kao i tržišne segmente (djelatnosti, veličine, …). Tu od velike koristi mogu biti i kompleksniji modeli za analizu likvidnosti kao što je izračun novčanog jaza (što uključuje i indikaciju potrebe za obrtnim sredstvima i pripadajući trošak kamata) i Kraliček brzi test financijske stabilnosti.

Pri svim tim analitičkim postupcima, važno je poznavati razlike osobina pojedinih tržišnih segmenata iz kojih proizlaze sasvim drugačije referentne vrijednosti pojedinih pokazatelja. Nije isto promatrati vrijednosti pokazatelja zaduženosti malih i mikro poslovnih subjekata, s nižom vrijednosti temeljnog kapitala, u odnosu na njihove vrijednosti za velike i srednje velike, pogotovo za društva kapitala (dionička društva), kao i hrvatske članice međunarodnih konglomerata koji svoje financijske politike kreiraju promatrajući efekte za cijelu grupu.

Ukazujući na potrebu da se dobro odabere što se promatra i uspoređuje, za skrenuti je pažnju na činjenicu da je za 2020. među nešto više od 141 tisuće hrvatskih poslovnih subjekata koji javno objavljuju financijska izvješća, čak 43 tisuće onih bez zaposlenih, koja 23,2 milijardi ukupnih prihoda ostvaruje uz 1,8 milijardi kuna neto gubitka, s koeficijentom likvidnosti daleko ispod 1,0 (0,63), s koeficijentom zaduženosti 0.89, s koeficijentom financijske stabilnosti (dugotrajna imovina / vlastiti kapital i rezerve + dugoročne obveze) daleko iznad 1,0 (1,34). Za taj segment, čiji neto financijski dug (dugoročne i kratkoročne obveze prema kreditorima umanjene za novac) u odnosu na EBITDA za 2020. iznosi 35,6 (toliko bi godina hipotetski trebalo da se s EBITDA podmire dugovi prema kreditorima). Radi se uglavnom o „napuštenim“ poduzećima ili takozvanim „gromobranima“ (stvorenim ili izdvojenim za preuzimanje rizika), koja su po veličini mikro poduzetnici, i kvare sliku „standardnog“ ukupnog, a posebno mikro poduzetništva, te ih treba znati kada i kako izuzimati pri analizama.

U djelatnostima trgovine i proizvodnje zalihe, njihova kurentnost i obrtaj, sasvim se drugačije interpretiraju, pa tako i referentne vrijednosti koeficijenata likvidnosti. Za razliku od uslužnih djelatnosti, gdje je udio zaliha u imovini nikakav ili minoran, u trgovini, a pogotovo u proizvodnji, likvidnost se između ostaloga promatra kroz razliku vrijednosti koeficijenata tekuće i ubrzane likvidnosti, da se može procijeniti ovisnost o zalihama. Koliki je pritisak da se moraju što brže unovčiti. U uvjetima kriza i zastajanja u ekonomskom ciklusu, uz mjerenje stupnjeva pokrića (01 ili 02) imovine vlastitim sredstvima ili dugoročnim izvorima, za proizvodna poduzeća na važnosti dobiva (vrlo rigorozan) pokazatelj financijske stabilnosti 02, koji mjeri dugotrajnu imovine i zalihe (koja se u krizama zbog kontrakcije potrošnje i potražnje može pretvoriti u dugotrajnu imovinu) u odnosu na dugoročne izvore financiranja (vlastiti kapital i dugoročne obveze). Kada je veći od 1, a što znači da se dugotrajna imovina i zalihe financiraju i iz kratkoročnih obveza, indicira potencijalnu financijsku nestabilnost uvjetovanu nestabilnim okruženjem.

Iz trendova sva tri pokazatelja, iz kojih se izračunava novčani jaz, a onda i indicirana potreba za financiranjem obrtnih sredstava (dnevna potreba za gotovinom x broj dana novčanog jaza) iz vanjskih izvora (kratkoročni krediti) i pripadajući trošak kamata (značajno ovisan o mogućoj kamatnoj stopi) , vidljivo je kolika je razina negativnog efekta krize u 2020. No, isto tako se vidi koliko su određene grupe poduzetnika prema veličini u prethodne 4 godine poboljšala vrijednosti nekih od pokazatelja.

Mikro su dane vezivanja zaliha za 2020. (54) u odnosu na 2016. (67) skratila, odnosno poboljšala, za 13 dana za 20.2%, a preostale 3 za 12%, što vrijedi i za RH (poduzeća s minimalno jednim zaposlenim)na zbirnoj razini.

Veliki su u razdoblju 2106. – 2019. naplatu (dani vezivanja potraživanja od kupaca) sveli na 30 dana, a u 2020. sve skupine osim mikro su vrijednost tog pokazatelja pogoršale za po 2 dana. Mikro su tu platili ceh svoje niske pregovaračke moći, i njima se broj dana povećao za velikih 11 dana. U skladu s tom negativnom promjenom, indeks kvalitete prodaje (potraživanja od kupaca / prihodi od prodaje) pogoršan je, odnosno povećan s 19.1% za 2019. na 23.8 za 2020. (za 4.7 postotna poena, ili za 25%).

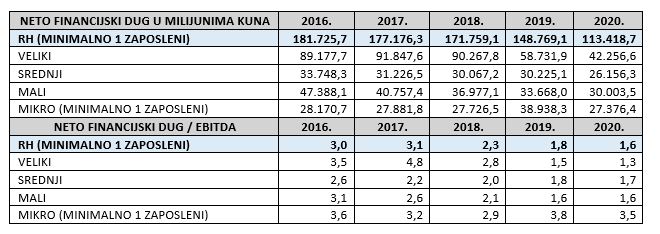

Veliki su svoju sposobnost da i dalje brzo naplaćuju svoja potraživanja (pozitivno) iskoristili da ubrzaju podmirivanje obveza prema dobavljačima, što im donosi pozitivne efekte na smanjenje troškova nabave resursa i usluga i ulaganja. Srednji su značajno „povukli kočnicu“, produljili dane plaćanja za 9 dana, a mali za 4 dana. Mikro su djelujući reaktivno na produljenje rokova naplate, produljili razdoblje plaćanja za 9 dana. Pitanje je o kakvom se riziku radi, odnosno koliko ih to može koštati, odnosno koliko dobavljači na takovo ponašanje mogu reagirati promjenom cjenovnih i rabatnih politika, kašnjenjem i padom kvalitete isporuka. Na to se nadovezuje pitanje koliko se poduzeća mogu dodatno zaduživati u branjenju likvidnosti, a jedan od za banke važnih pokazatelja je odnos neto financijskog duga (kratkoročne i dugoročne obveze prema kreditorima umanjene za stanje novca na računima i u blagajni) i EBITDA. Pri odobravanju kredita komercijalne financijske institucije žele biti sigurne da je društvo sposobno upravljati vlastitim dugom i vratiti glavnicu duga u “razumnom” roku.

Iz tabica u nastavku vidljivo je koliko su sve skupine, osim malih, unaprijedile vrijednost tog pokazatelja u razdoblju 2016. – 2019., i u 2020. ga zadržale minimalno na razini 2019. Veliki su imali „ispad“ u 2017. (negativna EBITDA pod utjecajem slučaja Agrokor), a pokazatelj za mikro segment značajno negativno odstupa u odnosu na ostala. Dodatna napomena da je vrijednost za mikro za 2019. rezultat činjenice da su u toj godini, kao njihovoj prvoj godini poslovanja, novonastala poduzeća iz sustava Agrokor (s ekstenzijom „plus“ na stare nazive) bila registrirana kao mikro.

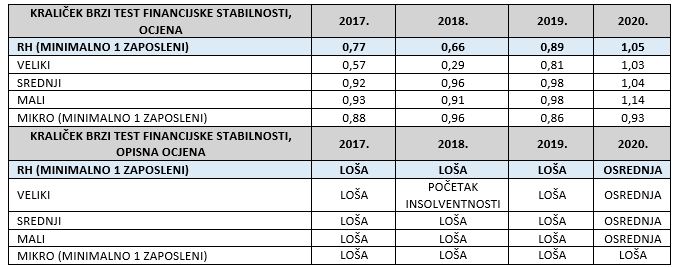

I za kraj, kvaliteta poslovanja obveznika poreza na dobit po veličinama u višegodišnjem razdoblju iz jedne drugačije, sveobuhvatnije i rigoroznije perspektive, Kraliček brzog testa financijske stabilnosti:

Autor: Nikola Nikšić, Konter savjetovanje

Objavljeno 28. veljače 2022. Sva prava pridžana PoslovniFM.