Za vrijeme zadnje ekonomske krize započete krajem 2007. poslovni prihodi, tada nešto manje od 100 tisuća poslovnih subjekata koji kao obveznici poreza na dobit javno objavljuju financijska izvješća, u 2010. su u odnosu na 2008. pali za 15 % odnosno 100 milijardi kuna . EBITDA kao brzi pokazatelj likvidnosti pala je gotovo 10 milijardi ili 16%, s 59 na 49 milijardi. Godine 2011., nakon razdoblja u kojem su poduzeća reagirala kroz neke od oblika operativnog i financijskog restrukturiranja, dosegla je 57 milijardi, da bi u 2013., u razdoblju najintenzivnije primjene predstečajnih nagodbi, „dosegnula dno“, na 48 milijardi.

Rast EBITDA koji je uslijedio u trogodišnjem razdoblju 2014. – 2016. (54 – 59 – 61), zaustavljen je u 2017. slučajem Agrokor (EBITDA 57 milijardi kuna), da bi u 2018. i 2019. uslijedio snažan rast, 2018. 74 i 2019. 86 milijardi kuna. U te zadnje dvije godine EBITDA marža dosegla je 10.0% (2017.) i više (2018. 10.9%), što je za 2.1 postotna poena više od 2008. (8.7%).

Ovi podaci o vrijednostima i trendovima pokazatelja indiciraju da je „realni“ sektor u 2020., godinu ekonomsko – zdravstvene krize, ušao s poboljšanom likvidnosti u odnosu na prethodna razdoblja.

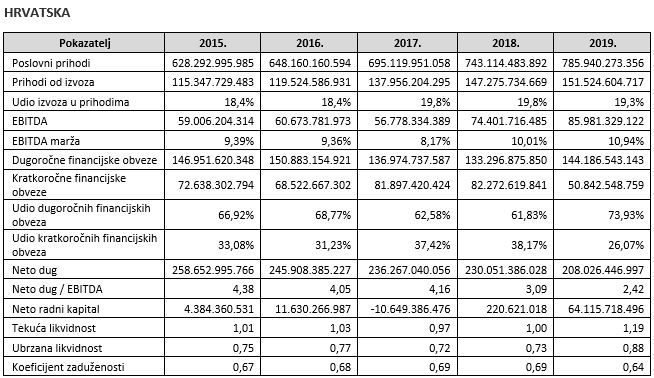

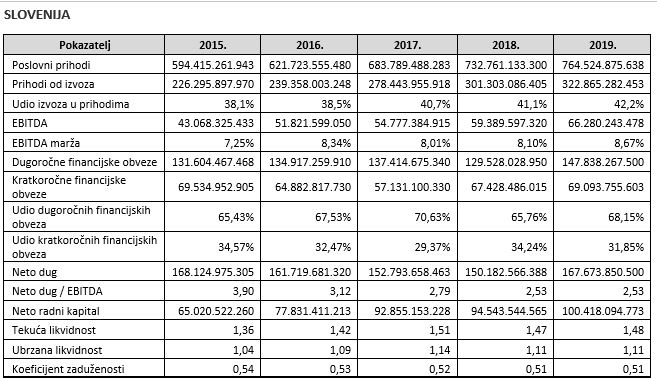

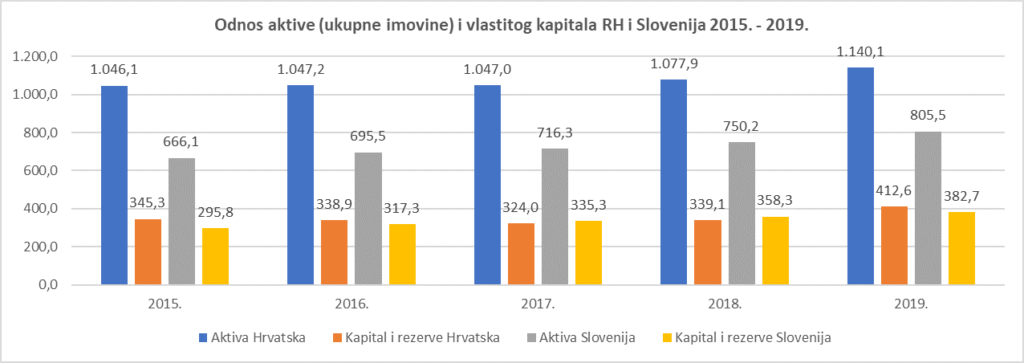

Da procijenimo o koliko se dobrim vrijednostima radi, prezentirat ćemo i usporediti vrijednosti nekoliko ključnih financijskih pokazatelja za razdoblje 2015. – 2019. za hrvatsku i slovensku „realnu“ ekonomiju (poduzeća koja kao obveznici poreza na dobit javno objavljuju financijska izvješća).

Unatoč tome što Slovenija ima 2 x manji broja stanovnika i prostire se na 2,5 x manjoj površini od Hrvatske, poslovni prihodi za 2019. su svega 2.7% manji u odnosu na Hrvatsku, a to odgovara i prosjeku za cijelo petogodišnje razdoblje.

Brzi pokazatelj likvidnosti, EBITDA marža, za hrvatsko poduzetništvo je za nešto više od 2 postotna poena viša od slovenskog, no koeficijenti likvidnosti (tekuća i ubrzana) kao i apsolutna vrijednost neto radnog kapitala značajno je u korist slovenskog poduzetništva. To proizlazi iz činjenice da vrijednost kapitala i rezervi u iznosu 382.7 milijardi kuna predstavlja 48.7% vrijednosti imovine, odnosno udio u pasivi (koeficijent zaduženosti). To je vrlo blizu „idealnoj“ vrijednosti od 50%, vrlo rigoroznoj referentnoj vrijednosti, prvenstveno primjenjivoj za društva kapitala. Ujedno, i značajno više (bolje) u odnosu na 36%, koliki je udio kapitala i rezervi u pasivi hrvatskih poduzetnika.

Podatak koji indirektno ukazuje na kvalitetu gospodarstva i „otpornost“ gospodarstva (djelatnosti, pojedinog poduzeća, …) na kontrakciju lokalnog tržišta i problem nelikvidnosti koji se na to uobičajeno vezuje, jesu podaci o prihodima koji se ostvaruju na inozemnim tržištima, i koliki je njihov udio u ukupnim poslovnim prihodima.

Tu Slovenija pokazuje izuzetno bolja postignuća u odnosu na Hrvatsku. U apsolutnoj vrijednosti i prema udjelu izvoza u poslovnim prihodima izvoz slovenskih poduzetnika je nešto više od 2x veći od hrvatskog. To indicira višu razinu stabilnosti i sigurnosti, održivosti vezanu na mogućnost da se manjak investicija, potražnje i potrošnje na lokalnom tržištu kompenzira prihodima na globalnom tržištu. Za tako nešto, za globalnu konkurentnost, bitna je kvaliteta suradnje poduzetnika s drugim dionicima (nacionalna razvojna strategija, fokus i poticanje rasta u industrijama s komparativnim prednostima, gospodarska diplomacija, zadrugarstvo i drugi oblici udruživanja, primjereno ponašanje financijskog sektora, razni oblici podrške od strane gospodarskih institucija, prilagođene porezne politike…), a to osigurava agilnost, prvenstveno razvijene prodajne i marketinške aktivnosti na što širem tržištu.

Uobičajeni lijek za prevenciju ili minimalizaciju rizika od nelikvidnosti i/ili liječenje od bolesti nelikvidnosti je financijsko restrukturiranje. U uvjetima krize zahtjeva se njegova adekvatna, brza i kratkoročna primjena. Kratkoročna zbog toga da se ne pretjera i ne postane navika kojom se može ugroziti sposobnost dugoročno održivog, stabilnog i sigurnog poslovanja, a koje se temelji na kontinuiranom razvoju, ekonomski opravdanim ulaganjima u razvoj kompetencija, kapaciteta, novih proizvoda i usluga, i poslovnih modela.

Postupci i aktivnosti koje se uobičajeno moraju (brzo) provesti:

- Naplata (smanjenje) potraživanja od kupaca i drugih dužnika

- Prodaja dugotrajne imovine koja se direktno ne koristi za stvaranje aktualnih prihoda

- Pregovori s dobavljačima vjerovnicima (reprogramiranje dugova, djelomični otpisi …)

- Pregovori sa zajmodavcima (refinanciranje, povoljnije zaduživanje glede kamata i ročnosti),

- Smanjenje zaliha (povećanje obrtaja, rješavanje nekurentnih zaliha),

- Smanjenje troškova nabave (objedinjavanje narudžbi, udruživanja s drugim kupcima, smanjenje broja dobavljača, povećanje učinkovitosti radnika…)

- Održavanje postojeće materijalne imovine umjesto investiranja u novu

- Dokapitalizacija (pretvaranje dugova u kapital ili uključivanje novih investitora).

Da bi se navedene aktivnosti mogle kvalitetno provoditi važno je dobro razumjeti kako je do problema s likvidnošću došlo, ili može doći, iz dvije perspektive: pokretača i pokazatelja.

Zato, razumijevajući i koristeći informacije iz eksternog i internog okruženja, važno je kontinuirano analizirati i predviđati poslovanje iz perspektive likvidnosti, povezanih solventnosti, aktivnosti, zaduženosti i rentabilnosti, što će ukazati na rizike, kako ih prevenirati i minimalizirati, a isto tako kako održivo rasti i razvijati se.