Problemi vezani na i uz (ne)likvidnost i naplatu potraživanja, koji su povijesno snažno opterećivali hrvatsko gospodarstvo djelomično su i posljedica odstupanja od dobrih praksi etike i poremećenog sustava vrijednosti.

Ne podmiriti svoju obvezu za uredno preuzetu robu ili uslugu, u našim poslovnim krugovima nije se uvijek jasno etiketiralo neprihvatljivim (interpretiralo se kao „snalažljivost“), a odgovor „platit ćemo vam odmah kada nam plate drugi“, koji su dužnici često navodili kao opravdanje, u nekim slučajevima bilo je odraz neznanja i nepoznavanja ekonomike poslovanja a u nekima čisto licemjerje i bezobrazluk.

Uz sporost pravosuđa, sve prethodno navedeno dalo je nekima prigodu da koriste pregovaračku moć za kupovinu vremena i preživljavanje kroz „spontano financiranje“ (beskamatno kreditiranje svojeg poslovanja odgađanjem rokova plaćanja bez namire troška kamata vjerovniku) ili, onima s dobrim radnim kapitalom i raspoloživim novčanim sredstvima, da traženjem dodatnih rabata za pravovremeno plaćanje povećavaju zaradu na smanjenju troškova nabave. Iz trendova pokazatelja likvidnosti za dulje povijesno razdoblje može se zaključiti da je intenzitet takvih ponašanja koji bi se u SWOT analizi tretirao kao prijetnja, ipak sve manji, ali još uvijek ne i zanemariv.

Imajući u vidu da se nalazimo u razdoblju snažne višeslojne krize (pandemija, ekonomsko zastajanje koje je započelo prije pandemije), neupitno je da će se poslovni subjekti morati sve više fokusirati se na prevenciju i minimalizaciju rizika od nelikvidnosti. S ciljem poboljšanja sigurnosti treba biti spreman kratkoročno, u razumnoj mjeri, djelomično „žrtvovati” rentabilnost (RUC, neto profitna marža), te kroz prilagodbe cijena i nekih drugih komercijalnih uvjeta (rokovi, vrednovanje količina, pravovremenosti i transparentnosti, …) kao „mrkve“ motivirati i kupce i dobavljače na ekonomski obostrano prihvatljivu suradnju. Na duge staze, brži obrtaji zaliha i potraživanja od kupaca, uz razuman obrtaj obveza prema dobavljačima (bez kamata, viših cijena, gubitka rabata i bonusa, …) kompenzira kratkoročnu žrtvu smanjenja profitnih marži i i poboljšava rentabilnost u aktualnom ekonomskog ciklusu, obilježenom nesigurnosti i nepredvidivosti.

Pritom, pri upravljanju likvidnosti sada (u krizi) se nikako ne smije zaboraviti da „big brother“ koncept (javni registri, portali, poslovni mediji, društvene mreže, internet i alati digitalne komunikacije) omogućuje pristup i raspolaganje velikim brojem podataka koji se analitički mogu pretvarati u preporuke i odluke kojima se preveniraju, izbjegavaju ili minimaliziraju rizici, optimizira prodaja i efikasnost poslovanja.

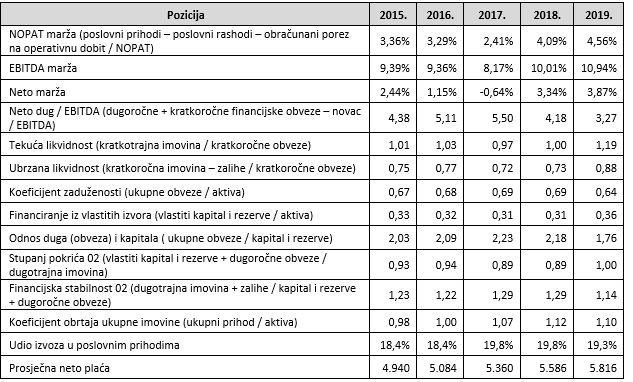

Neupitno da je u razdoblju 2015. – 2019. likvidnost u nas unaprijeđena. Poduzeća su se razduživala (neto financijski dug je s 258.7 milijardi na dan 31.12.2015. smanjen na 208.0 na dan 31.12.2019.), a kroz rast troška plaća (prosječna neto plaća od 4.940 kuna za 2015. porasla je na 5.816 za 2019.) vodilo se više računa o materijalnoj motivaciji ljudskog kapitala (u skladu s okolnostima na tržištu rada). Operativnim i financijskim restrukturiranjima optimizirali su se interni procesi, i pokušavalo iskoristiti prodajne prilike koja su se pružale na postojećim tržištima, prvenstveno korištenjem postojećeg portfelja proizvoda i usluga. Sve to povećalo je EBITDA za 2019. (86.0 milijardi kuna) za 27 milijardi ili 45.7% u odnosu na 2015. (59.0 milijardi kuna), a koeficijent tekuće likvidnosti s „minimalno pristojnih“ 1.01 za 2015. do solidnih 1.19 za 2019. Financijski jače gospodarstvo, ali izostankom značajnijih ulaganja u strateška restrukturiranja (novi poslovni modeli, novi proizvodi i usluge, nova tržišta, nove kompetencije i materijalni resursi, automatizacija i robotizacija, …) bit će upitno da li i koliko snažno i izdržljivo u uvjetima izuzetno teške krize, nepredvidivog intenziteta i trajanja.

U uvodnom poglavlju svoje knjige „Kako svaku tvrtku izvući iz krize“, Slatter i Lovett, specificirali su 13 uzroka – 10 unutarnjih i 3 vanjska, koja su se kroz razne istraživanja prepoznala ključnima za krize i propadanje poslovnih subjekata. Tri su direktno vezana za kvalitetu financijskog menadžmenta, a jedan indirektno, odnosno povezuje odgovornosti poslovnih funkcija prodaje i financija:

- Neprikladna financijska kontrola: loše računovodstvene evidencije i računovodstvene politike, nekvalitetan i parcijalan kontroling, manjak informacija i njihovo nerazumijevanje i neuvažavanje

- Loše upravljanje radnim kapitalom: izostanak upravljanja novčanim tokom i kreditnim rizicima, loše organizirani procesi i postupci u prevenciji, zaštiti i naplati potraživanja

- Visoki troškovi i značajan udio fiksnih troškova, te rast troškova sumnjivih i spornih potraživanja, troškova aktivnosti u naplati potraživanja

- Nekontrolirana i pretjerano rizična prodaja (važno je znati kada reći „ne“)

Ti izdvojeni unutarnji uzroci, ovisno koliko su izraženi u pojedinoj organizaciji, odražavaju razinu kojom je zadovoljeno jedno do četiri ključna ekonomska načela, načelo likvidnosti (sposobnost urednog podmirenja kratkoročnih obveza, u ugovorenim vrijednostima i rokovima). Ostala tri su trajnost i kontinuitet, stabilnost, racionalnost, i zajedno s likvidnosti čine cjelinu, izvrsnost, temelj dugoročno održivog poslovanja, sigurnog, konkurentnog i ekonomski prihvatljivog svim dionicima poslovnog subjekta. Načelo likvidnosti interpretira se kao „Bronhi, lakše se diše“. Prihodima se potvrđuje tržišna pozicija i uvažavanje od strane kupaca, dobit reflektira razinu efikasnosti organizacije i procesa, a novac koji pritječe brzo i u obimu koji odgovara iznosima potraživanja predstavlja kisik za uredno tekuće poslovanje i ulaganja u rast i razvoj.

U Registar godišnjih financijskih izvješća obveznici poreza na dobit svake godine dostave 300-tinjak podataka o svom poslovanju u obliku računa dobiti i gubitka, bilance stanja, i dodatnih podataka. Ogroman broj podataka s kojima se potrebno oprezno „igrati“. Zašto? Zato što kada se, na primjer, promatraju ukupno, ne mogu se uočiti razlike u vrijednostima između poslovnih subjekata različitih djelatnosti, veličina, broja zaposlenih, godina poslovanja.

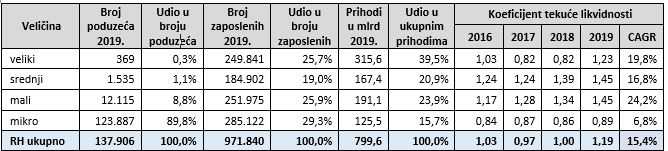

Ključni kvantitativni podaci za 2019. po veličinama poslovnih subjekata i koeficijent tekuće likvidnosti za razdoblje 2015. – 2019. sa složenom godišnjom stopom rasta (CAGR)

Iz prethodne tablice jasno se mogu uočiti velike razlike između vrijednosti pokazatelja tekuće likvidnosti za različite veličine poslovnih subjekata. Srednje veliki i mali su u 2019. dosegli vrlo dobru razinu likvidnosti mjerenu koeficijentom tekuće likvidnosti. Veliki su u 2019. načinili veliki skok u odnosu na 2018. (nakon čišćenja bilanci na teret troškova velikih poslovnih subjekata od kojih su neki članice koncerna Agrokor a neki dobavljači). Vrijednost koeficijenta tekuće likvidnosti za segment mikro poduzetništva „na prvu“ ukazuje na njihovu izuzetnu ranjivost. Tek 90% njihovih kratkoročnih obveza pokriveno je kratkoročnom imovinom. No, kada se uzme u obzir da je u tom segmentu trećina poslovnih subjekata bez zaposlenih, i od kojih je većina „napuštena“ ili se koristi kao „gromobran“ za preuzimanje rizika, te mikro podijeli u dvije skupine, sa i bez zaposlenih, mijenja se općenita percepcija na nelikvidnost mikro poduzetnika.

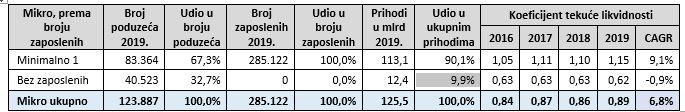

Ključni kvantitativni podaci za 2019. za mikro poduzetništvo, sa i bez zaposlenih, i koeficijent tekuće likvidnosti za razdoblje 2015. – 2019. sa složenom godišnjom stopom rasta (CAGR)

Mikro poduzetnici s minimalno jednim zaposlenim u 2019. uspjeli su poboljšati svoju likvidnost za 5 postotnih poena u odnosu na 2018., slično onome što su ostvarili i u 2017. u odnosu na 2016.

Nastavno na promatranje odstupanja vrijednosti koeficijenta tekuće likvidnosti kao jednog od pokazatelja likvidnosti iz perspektive veličine, slično ćemo prikazati odstupanja tog pokazatelja za nekoliko ključnih gospodarskih sektora RH.

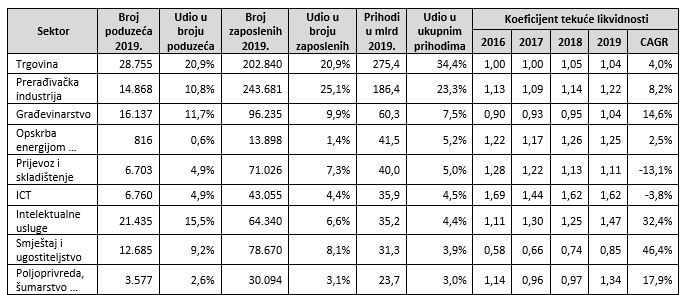

Ključni kvantitativni podaci za 2019. za 9 ključnih gospodarskih sektora RH, i koeficijent tekuće likvidnosti za razdoblje 2015. – 2019. sa složenom godišnjom stopom rasta (CAGR)

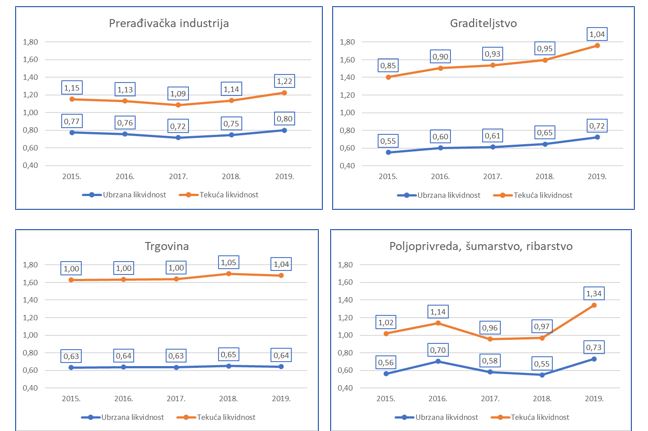

Kada bi vrijednost koeficijenata tekućih likvidnosti za 2019. koristili kao vrlo površan indikator za procjenu kako su pojedini gospodarski sektori dočekali krizno razdoblje i kontrakciju, zaključili bi da je ICT stabilan i siguran. Isto bi se zaključilo i za intelektualne usluge koje za stvaranje prihoda ne koriste dugotrajnu imovinu nego ljudski rad, volju i kompetencije. Da opskrba energijom bez koje se ne gotovo i ne može poslovati „dobro stoji“. Da su poljoprivreda i prerađivačka industrija krajem 2019. dosegle dobru razinu likvidnosti nakon slučaja Agrokor čiji se negativni efekti vide u vrijednosti pokazatelja za 2017., koji su u toj godini u tim gospodarskim sektorima pali za 4 i 5 postotnih poena u odnosu na 2016. Naravno, ovdje treba podsjetiti, da kada bi se gospodarski sektori segmentirali po veličini, uočila bi se značajna odstupanja vrijednosti za pojedinu veličinu u odnosu na vrijednost pokazatelja na razini cijelog sektora. Isto tako, da je za neke sektore (poljoprivreda, prerađivačka, graditeljstvo, trgovina) čije se poslovanje temelji na nekom obliku zaliha (trgovina – trgovačka roba, prerađivačka – sirovine i proizvodnja u tijeku), važno promatrati pokazatelj ubrzane likvidnosti koji indicira kolika je ovisnost o zalihama i njihovom unovčavanju (vremenski i cjenovno).

U svrhu cjelovite slike o likvidnosti, u kojoj mjeri predstavlja snagu ili slabost realnog gospodarstva u razdoblju krize započete početkom 2020. s vrlo teško predvidivim intenzitetom i razdobljem trajanja, dati ćemo pregled vrijednosti nekih od ključnih pokazatelja solventnosti, zaduženosti i aktivnosti na razni RH. Opet upozoravajući na njihovu ograničenu vrijednost, u odnosu na one izračunane za segmente odabrane po više kriterija (veličina, djelatnost, …).

Neupitno, u razdoblju 2015. – 2019. likvidnost je unaprijeđena. Poduzeća su se razduživala, kroz rast troška plaća vodila sve više računa o materijalnoj motivaciji ljudskog kapitala (u skladu s okolnostima na tržištu rada), optimizirala svoje interne procese, i pokušavala iskoristiti prodajne prilike koja su se pružala na postojećim tržištima, prvenstveno korištenjem postojećeg portfelja proizvoda i usluga. Bruto investicije u dugotrajnu materijalnu i nematerijalnu imovinu u 2019. iznosile su 78.7 milijardi kuna, 18.2 milijarde manje (18.8%), u odnosu na 97.0 milijardi koliko su iznosile za 2016.

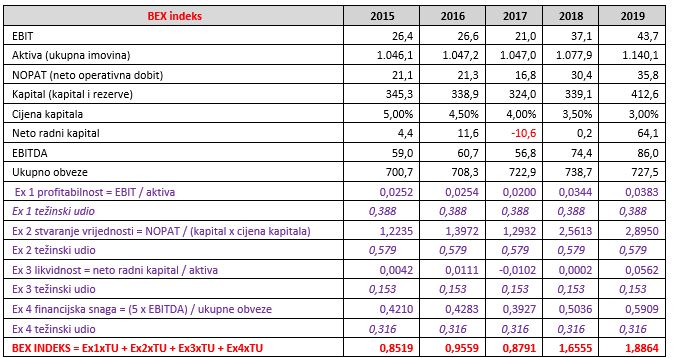

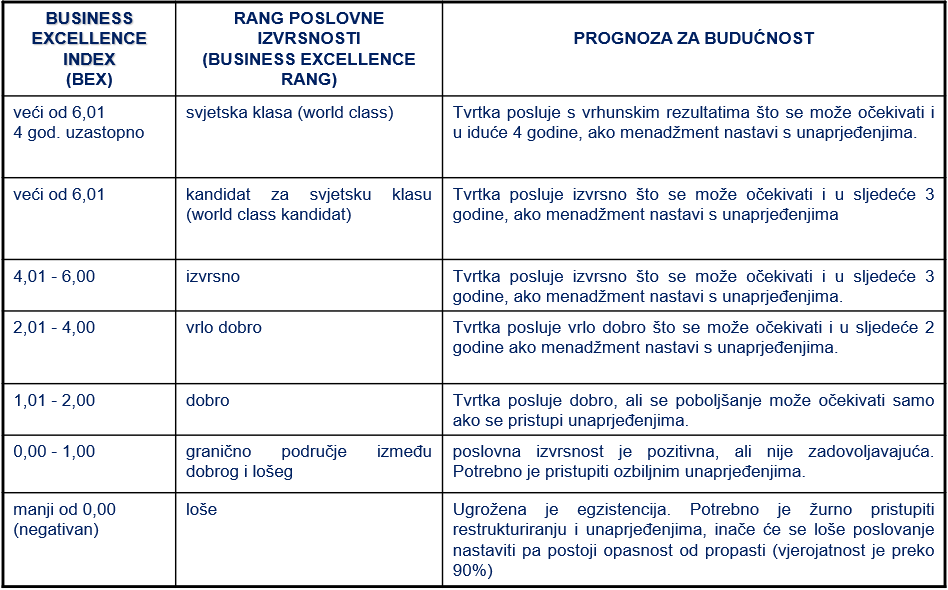

Da bi sve prethodno navedeno sublimirali, poslužiti ćemo se BEX indeksom, kojim se na temelju analize povijesnih podataka iz četiri perspektive (profitabilnost, stvaranje vrijednosti, likvidnost, financijska snaga) i njihovog objedinjavanja u cjelinu, procjenjuje kvaliteta poslovanja u budućim razdobljima, i razina potrebe za unaprjeđenjima i promjenama.

Objavljeno 1. veljače 2021. Sva prava pridržana ©poslovniFM