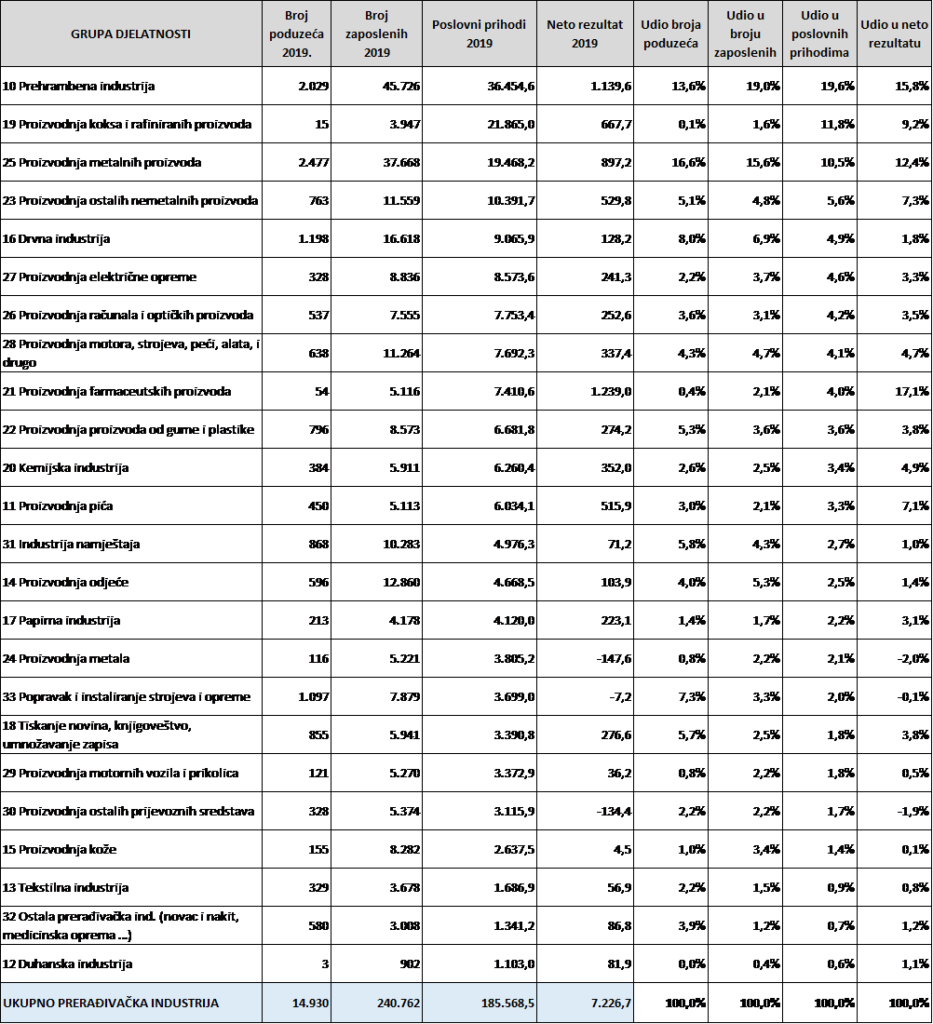

Prerađivačka industrija sa svojih 15-tak tisuća poslovnih subjekata (11% od ukupno 138 tisuća) zapošljava četvrtinu (240 tisuća) ukupnog broja radnika realnog sektora RH (973 tisuće), ostvaruje četvrtinu (186 milijardi kuna) ukupnih prihoda (800 milijardi kuna), i generira četvrtinu (7.3 milijardi kuna) ukupne neto dobiti (31 milijarda kuna). Po tim vrijednostima i udjelima, predstavlja drugi od dva dominantna gospodarska sektora (prvi je trgovina) koji zajedno predstavljaju 50% hrvatskog realnog sektora, u odnosu na ostalih 18 (graditeljstvo, opskrba energentima, prijevoz i skladištenje, …).

Sada već relativno davne 2013. EU je u Izvješću o konkurentnosti izdvojila prerađivačku industriju kao motor budućega razvoja europskog gospodarstva. I bilo kako bilo, i hrvatsko će se gospodarstvo trebati tome snažno i izuzetno brzo prilagoditi, a jedan od motivatora te promjene treba tražiti i u svakodnevno spominjanih 22 milijarde eura iz Višegodišnjeg financijskog okvira EU i instrumenta EU sljedeće generacije

Kada se god započne govoriti o potrebi da Hrvatska konačno definira svoju dugoročnu strategiju razvoja, a u sklopu toga i gospodarsku, predstavnici raznih djelatnosti, interesnih grupa i udruženja (vodeći se legitimno svojim partikularnim interesima) nastupe sa argumentima zašto bi baš određene djelatnosti trebale dobiti posebnu pažnju, poticaje ili neke druge oblike beneficija. Neki od tih argumenata su dojmljiviji, neki manje, no od izuzetne važnosti je kako se interpretiraju u odnosu na ono što se za Hrvatsku proglasi strateškim, na temelju cjelovite i dobre procjene okolnosti iz globalnog okruženja (potrebe i potencijali globalnog tržišta, konkurencija, „pravila igre“ odnosno konkurentski čimbenici, …), stvarnih potencijala našeg gospodarskog sustava (raspoloživosti kompetencija, resursa, izvora financiranja, …). Da bi poduzeća, a i cijele gospodarske cjeline, uspijevale dugoročno osigurati svoju stabilnost i sigurnost poslovanja, važno je da „igraju svoji igru“ rade i razvijaju ono što najbolje znaju i što svim dionicima eko-sustava donose uravnoteženu i dugoročnu koristi. Potrebno je fokusiranje kojim se dokazuju dvije osnovne sposobnosti:

- Sposobnost segmentacije tržišta, da se fokusira na dijelove tržišta i klijente s prihvatljivom ekonomskom koristi koja se temelji na optimalnoj dodanoj vrijednosti

- Sposobnost diferencijacije, da se planira i osigura stvaranje nečega što je drugačije i bolje od drugih, a time i privlačnije.

Nije jednostavno, često se neki izdvojeni primjeri uspjeha poduzetnika – pojedinaca u dobroj namjeri pokušavaju prezentirati kao „čarobna formula“ za izlazak iz krize, koju „samo“ treba kopirati i multiplicirati. Optimizam je dobar i treba ga poticati, i bilo bi sjajno kada bi se tako krize mogle rješavati, no složeni problemi koju su „zajedničkim snagama“ nastajali u duljim povijesnim razdobljima, zahtijevaju sustavna rješenja. A ona se prvenstveno odnose na prepoznavanje industrijskih gospodarskih sektora koji rast prihoda mogu ostvariti na temelju rasta izvoza ili koji mogu pozitivno djelovati na smanjenje uvoza. Radi se o industrijama koje mogu iskoristiti turizam kao polugu („izlog“) rasta prihoda, IT kao potpornu polugu za rast rentabilnosti (automatizacija i robotizacija radnih procesa i radnih mjesta), te prirodne i druge resurse Lijepe naše (zemlju, vodu, obnovljive izvore energije, položaj, tradicionalne kompetencije i vrijednosti …). U globalnim previranjima, od američko – kineskog trgovinskog rata, Brexita, Puta svile, poremećaja u dobavnim lancima i njihovih skraćivanja, pa do pandemije, ne zanemarujući prijetnje, važno je uočiti prigode i osigurati sve što je potrebno da se optimalno iskoriste. Rast interesa za ekološkim proizvodima, zelenom energijom, zdravim životom, dobavom specifičnih roba i usluga s bližih lokacija, sve su to varijable koje treba obuhvatiti pri donošenu odluka o tome „što – zašto – kako …“. Pandemija je preko noći popularizirala koncept prema kojem bi države trebale težiti zadovoljavanju svojih potreba (dominantno na području prehrane, vode i energije) iz vlastitih resursa umjesto da se oslanjaju na vanjske izvore, odnosno druge države. S obzirom na raspoložive prirodne resurse to bi za Hrvatsku trebao biti „piece od cake“, no naše povijesne greške i tromost (ekstremna usmjerenost na rentijerstvo umjesto na stvaranje novih vrijednosti, deindustrijalizacija, odnos prema zelenoj energiji, neprovođenje komasacije, ekonomski neadekvatno korištenje subvencija i poticaja …) to su značajno otežali. Provedena istraživanja ukazuju da je razina konkurentnosti hrvatske prerađivačke industrije na izuzetno niskoj razini, te da je u grupi zemalja s najnižim udjelom „high-tech“ proizvoda.

Za bolje razumijevanje što će sve biti potrebno napraviti, gdje se to može brže i s manje rizika, dobro je napraviti uvid u kvantitativne i kvalitativne podatke o poslovanju prerađivačke industrije u proteklom petogodišnjem razdoblju. Standardni izvor analize su javno objavljenja financijska izvješća obveznika poreza na dobit.

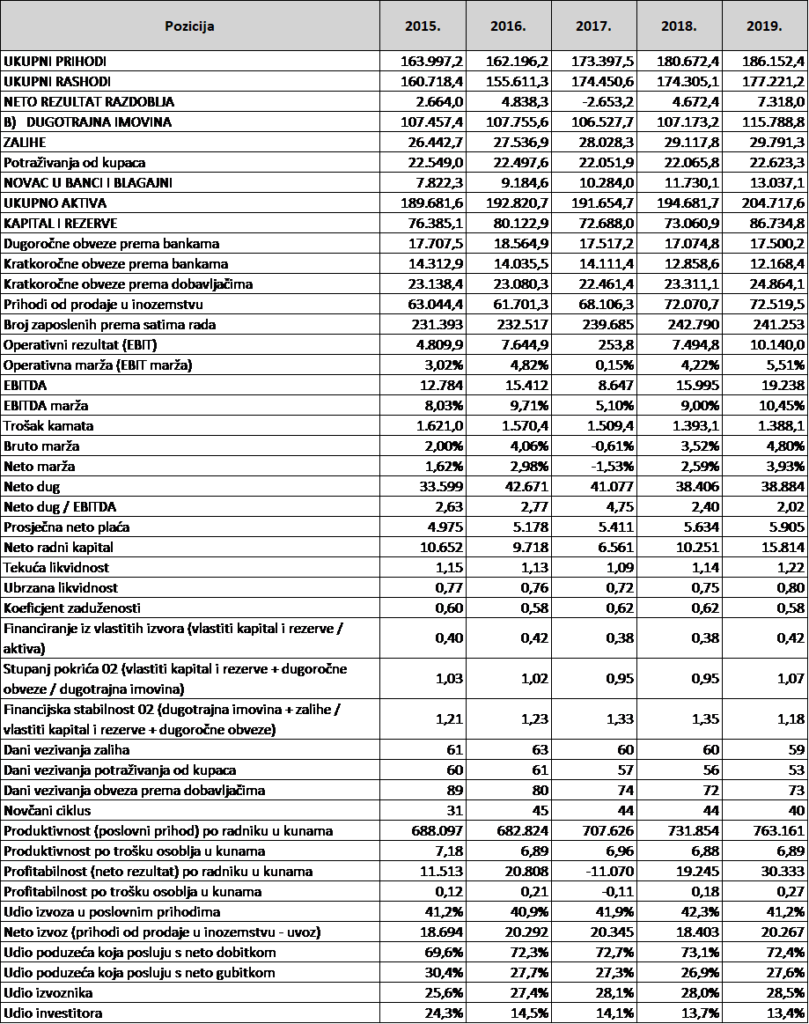

Lančani indeks rasta ukupnih prihoda u petogodišnjem razdoblju (2015. – 2019.) 1.033 nešto je veći u odnosu na 1.026 koliko iznosi za ukupne rashode. Na pozicijama rashoda mjereno prosječnim lančanim indeksom najveća ušteda je ostvarena na optimizaciji troškova sirovina i materijala (1.017), dok je najveći rast troškova ostvaren na poziciji troškova osoblja (1.048) što je u skladu s promjenama ponude i potražnje na tržištu rada. U odnosu na vrijednost prosječne mjesečne neto plaće za prvu godinu promatranja (2015. – 4.975), za 2019. (5.905) bila je 20% veća (lančani indeks za petogodišnje razdoblje 1.044).

Vrijednosti svih kvalitativnih pokazatelja iskazivale su blagi pozitivan trend, uz napomenu da se u 2017. jasno vide veliki negativni efekti slučaja Agrokor. Troškovi rezerviranja (6.7 milijardi kuna) i troškovi vrijednosnih usklađenja kratkoročnih potraživanja od kupaca (3.1 milijarde kuna) u 2017. su višestruko premašili vrijednosti iz drugih godina u promatranom razdoblju.

Kako je prerađivačka industrija vezana na korištenje dugotrajne imovine i njenu tehnološku konkurentnost, interesantan je podatak da su ukupna ulaganja u novu dugotrajnu materijalnu imovinu u petogodišnjem razdoblju promatranja (32.5 milijardi kuna) iznosila manje od ukupne vrijednosti amortizacije za isto razdoblje (41.7 milijardi kuna). Premalo za sigurno i stabilno poslovanje, pogotovo imajući u vidu da su se u tom razdoblju poboljšali raspoloživost i uvjeti financiranja, kao i mogućnosti dobivanja bespovratnih subvencija za investicije u povećanje kapaciteta i razvoj. Umjesto na ulaganja, fokus je bio na razduživanje tako da je 32 milijardi kuna kratkoročnih i dugoročnih obveza prema bankama na 31.12.2017. u petogodišnjem razdoblju postepeno smanjeno za 2 milijarde kuna na 31.12.2019. Odnos neto duga i EBITDA koji je na kraju 2017. iznosio dobrih 2.62, te pod utjecajem iskazanih gubitka industrijskih članica Agrokora u 2017. na 4.75, na kraju 2019. sveden je na svega 2.02., a EBIT uvećan za prihode od kamata u odnosu na trošak kamata dosegao je visokih 8.86.

Koliko je ubrzana naplata potraživanja od kupaca, toliko je i ubrzano plaćanje obveza dobavljačima, za 7 dana. Kako se upravljanje zalihama nije značajnije promijenilo (između 28 i 30 milijardi na kraju tri zadnje godine promatranja, dani vezivanja zaliha 60 dana), a dobavljači se plaćaju sa zadrškom od 20-tak dana u odnosu na naplaćena potraživanja, novčani ciklus se ne mijenja i zadržava na 40 dana, a za što je potrebno osigurati obrtni kapital.

Na žalost, u mjeri koliko su izostala ulaganja, tako je uvoz rastao više od izvoza (prosječni lančani indeks rasta uvoza za petogodišnje razdoblje 1.046 a izvoza 1.037. Vrijednost udjela prihoda od izvoza za 2019. 41.2% identična je vrijednosti za 2015., a ni udio izvoznika u zadnje tri godine nije se značajnije mijenjao (28.1 – 28.0 – 28.5%).

Pregled ključnih financijskih podataka i pokazatelja u razdoblju 2015. – 2019. za prerađivačku industriju

U strukturi prerađivačke industrije sudjeluje 24 grupa djelatnosti, a uvažavajući i broj poduzeća, broj zaposlenih, prihode i dobit, dominantne su prehrambena i metalna industrija.

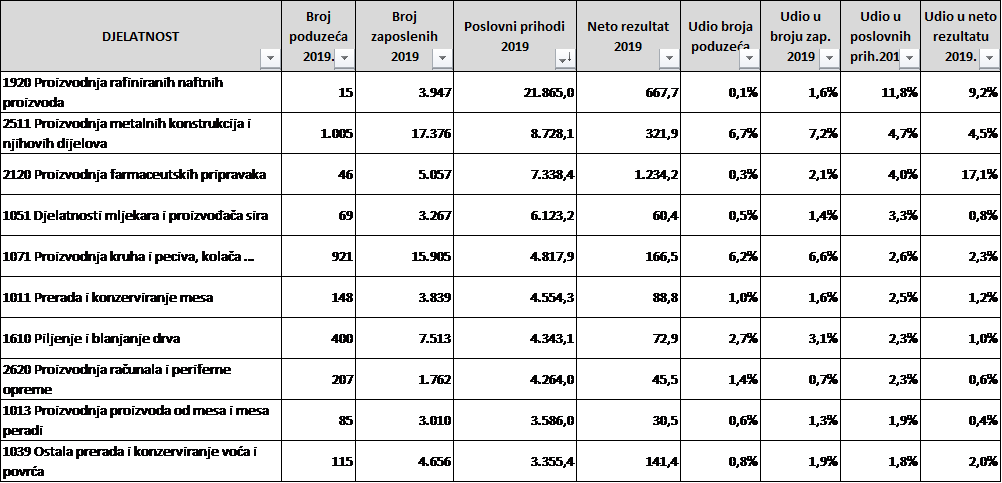

Kada se promatraju djelatnosti prema NKD pojedinačno izdvaja se proizvodnja rafiniranih naftnih proizvoda, odnosno INA čiji prihodi čine 99% ukupnih prihoda djelatnosti. U djelatnosti proizvodnje metalnih konstrukcija nema tako dominantnog lidera prihodima, no vodećih 21 koji pojedinačno ostvaruju po više od 100 milijuna kuna prihoda (predvođeni Jedinstvom iz Krapine) zajedno ostvaruju nešto manje od 50% ukupnih prihoda djelatnosti. Treće rangirana djelatnost po prihodima, farmaceutska industrija, očekivano je dominantni lider po ostvarenoj neto dobiti. Pliva je dominantni tržišni lider te djelatnosti, 4.7 milijardi kuna prihoda predstavlja udio od 65% u ukupnim prihodima djelatnosti, a neto dobit od nešto manje od 1.0 milijardu kuna udio od 80% u ukupnoj neto dobiti.

Kao zaključni komentar na podatke i pokazatelje o poslovanju prerađivačke industrije, uvažavajući jednu od Einsteinovih izjava („bez promjena u načinu razmišljanja, ljudi nisu sposobni riješiti probleme koje su sami stvorili“), trebati će dobro promisliti, osmisliti i implementirati u realizaciju koncept kojim će se pristupiti osnaživanju (udruživanja, izvori financiranja, gospodarska diplomacija i marketing, poticaji, …) i modernizaciji (automatizacija i robotizacija, istraživanja i razvoj) prethodno pomno odabranih segmenata prerađivačke industrije. I očekivati primjeren povrat na uloženo (rast prihoda od izvoza, poboljšanje produktivnosti i profitabilnosti) i druge ekonomske koristi za sve skupine dionike ovog gospodarskog segmenta, koji u većini vodećih ekonomija i dobro uređenih društava predstavlja jedan od temelja stabilnosti i sigurnosti sustava.

Objavljeno 21. rujna 2020. Sva prava pridžana poslovniFM.