Trenutačno su objavljena 93 statistička financijska izvješća za društva kapitala (dionička društva) iz „realnog“ sektora, kojima je konsolidacijom obuhvaćen 371 poslovni subjekt, od kojih je 274 s domicilom u Hrvatskoj a 97 iz inozemstva, uglavnom iz regije. Uz 49 velikih (52 posto), 25 je srednje velikih, 10 malih a 9 mikro dioničkih društava čije vrijednosnice kotiraju na ZSE, Zagrebačkoj burzi. U njima je krajem rujna 2019. radilo nešto manje od 96 tisuća radnika, a u prošloj su godini (2018.) generirali 10-tak posto od prihoda kumulativno ostvarenih od nešto više od 130 tisuća poduzetnika koji kao obveznici poreza na dobit evidentiraju poslovne transakcije po načelima dvojnog knjigovodstva, te javno objavljuju financijska izvješća.

U domaćem ili većinski domaćem je 81, a u inozemnom ili većinski inozemnom 12 poslovnih subjekata. Uz jedno poduzeće u isključivo državnom vlasništvu, te šest u mješovitom s više od 50 posto državnog, 53 ih je u isključivo privatnom vlasništvu, a 33 u mješovitom s pretežitim privatnim. U ovoj kategoriji, Grad Zagreb je centar moći, ali ne s tolikim udjelom koliki ima kada se promatra broj dionički društava. S 34 dionička društva udio Grada Zagreba je 36,5 posto, a u županijama koje se protežu uz cijelu Jadransku obalu locirana su 43 dionička društava, ili 45 posto ukupnog broja. Promatrano prema broju zaposlenih, situacija je sasvim drugačija. S nešto manje od 47 tisuća zaposlenih, dionička društva Grada Zagreba sudjeluju s 49 posto u ukupnom broju zaposlenih na dan 30. rujna 2019.

Za ekonomske analitičare studeni je mjesec u godini koji pruža dobru priliku da se uvidom u javno objavljena devetomjesečna statistička financijska izvješća za stotinjak „teškaša“, društava kapitala čije vrijednosnice kotiraju na Zagrebačkoj burzi, procijeni gdje smo i nasluti kamo i kuda idemo. Radi o trećoj tromjesečnoj objavi u jednoj godini, a koja je nakon objave izvješćâ za prvo tromjesečje koja smo u šali zvali „skup brojeva iz telefonskog imenika“ i na koja nismo obraćali previše pažnje, te za drugo koje smo na isti način zvali „želje i pozdravi“ i procjenjivali da se koristeći zakonski okvir investitorima naglašavala poruka optimizma, predstavljala „reality show“ i trenutak istine. Naime, radi se o devetomjesečnom razdoblju kada većina poslovnih subjekata zna s visokom izvjesnošću kako će poslovna godina završiti, kakvi se financijski i drugi ekonomski efekti poslovanja mogu očekivati, i da tu poruku treba jasno komunicirati prema gospodarskoj javnosti, pogotovo prema postojećim i potencijalnim investitorima. Na temelju njih, ovisno o broju, veličini i profilima poduzeća (djelatnosti, struktura grupe, razdoblje ekonomskog ciklusa…) koja su objavila izvješća, može se procijeniti kakva se poslovna godina privodi kraju, kako ukupno tako i u nekim važnim gospodarskim segmentima. I povezujući analizirane brojke i izvedene pokazatelje s okolnostima iz šireg i užeg eksternog okruženja, procijeniti što nam donosi sljedeće poslovno razdoblje.

Na žalost analitičara, ali i cijele hrvatske ekonomije, ove godine pogled na brojke i pokazatelje je sužen, jer iz dobro poznatih razloga i izostanka s tržišta vrijednosnica, nisu dostupna izvješća za članice grupe Agrokor i Uljanik. Također, već dvije godine (zaključno s polugodištem 2017.) nema ni HEP-ovih obveznica na ZSE, pa tako ni objavljenih financijskih izvješća. Uvid u poslovanje članica grupe Agrokor davao je priliku da se analizira prehrambeno-prerađivačka industrija (ključna iz jedne „samo“ priče o razvojnoj strategiji Lijepe Naše interpretirane kroz koncept Zelene i plave Hrvatske). Uljanik je ne tako davno bio jedan od manekena jedne od naših internacionalno povijesno uvaženih industrijskih uzdanica, brodogradnje, slično kako je to svojevremeno bila danas nepostojeća građevinska operativa, o kojoj smo već pisali na blogu poslovniFM. Pogled na HEP-ovo financijsko izvješće, osim što je mogao biti čitan i od strane meteorologa (rezultati i rentabilnost u velikoj mjeri ovise o tome je li ili nije bila kišna godina, a u manjoj mjeri o tome koliko je taj konglomerat dobro organiziran i efikasan, i koliko i u što ulaže u „modernim vremenima“ u svrhu dugoročno održivog razvoja, ne samo grupe, nego i hrvatske ekonomije), važan je i s pozicije proračuna. Koliko će se kroz kreirane cjenovne politike energenata i što uredniju naplatu potraživanja od potrošača, kućanstava i poduzetništva, nakon što se namire potrebe internih dionika, osigurati proračunski priljev na temelju poreza na dobit i neto dobiti.

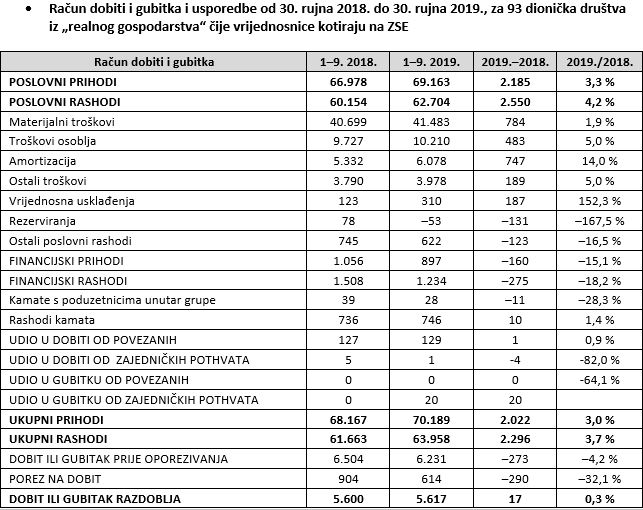

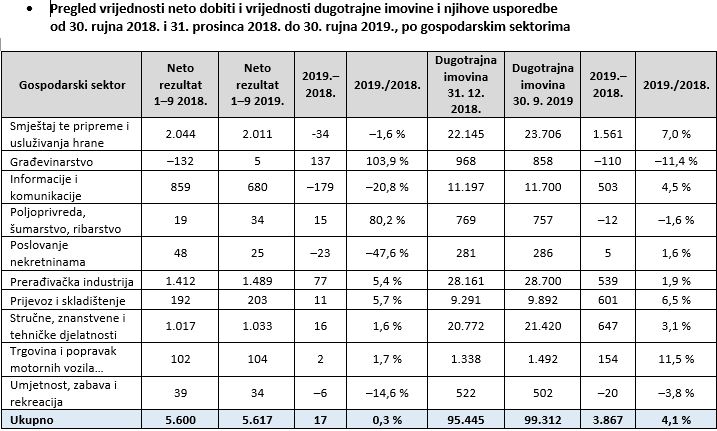

S obzirom na to da tromjesečni statistički izvještaji ne sadrže dodatne podatke, nedostaju neke pozicije koje je uobičajeno interesantno usporediti (izvoz, uvoz, investicije…). Prema raspoloživim podacima, može se uočiti da se rast ukupnih prihoda (2 milijarde kuna ili 3 posto) nije proporcionalno reflektirao i na rast neto profita (ostao je gotovo u istoj vrijednosti kakva je bila u prethodnom razdoblju). Rast prihoda za prerađivačku industriju od 4,1 posto (1,4 milijarde kuna) generirao je i adekvatan rast neto profita (5,4 posto), a sličan omjer ostvaren je u turističkim djelatnostima (prihodi rasli 4,4 posto a neto profit lijepih 7,0 posto). Omiljeno područje investiranja hrvatskih poduzetnika, ulaganja u vozni park, čim se uhvati malo zraka, reflektiralo se kroz uravnoteženi rast u toj trgovačkoj djelatnosti (prihodi 10,4 a neto profit 11,5 posto). Ovdje treba imati na umu da je riječ o vrlo malom uzorku, o osam dioničkih društava, znatno manje od 29 iz prerađivačke industrije i 24 iz djelatnosti smještaja.

Ukupna imovina najviše je povećana na rizičnoj poziciji, na potraživanjima od kupaca. Ako se usporedi rast prihoda od 2,2 milijarde kuna u odnosu na 2,0 milijarde rasta potraživanja od kupaca, može se zaključiti da je sve što je više prodano ostalo na računima kupaca i nije se još konvertiralo u najsigurniju i najlikvidniju imovinu dobavljača, novac na računima i blagajni. Ta se pozicija imovine gotovo uopće nije vrijednosno promijenila u devet mjeseci poslovanja 2019. Da bi se podržale takve vrijednosne promjene strukture imovine (rast potraživanja i ulaganja u dugotrajnu imovinu), a da se ne ide na takozvano „spontano“ financiranje na teret dobavljača (vrijednost obveza prema dobavljačima nije se mijenjala), poduzeća su povećala razinu svoje zaduženosti prema bankama za 2,3 milijarde kuna. Što se tiče strukture rasta ulaganja u dugotrajnu imovinu, vrijednost materijalne imovine u pripremi porasla je s 6.6 na 7,8 milijardi kuna (17,6 posto), a vrijednost alata i transportne imovine porasla je za 600 milijuna kuna ili 12,1 posto (s 4,7 na 5,3 milijardi kuna).